Потери и достижения украинского e-commerce за 2014 год

Руководители интернет-магазинов и эксперты рассказали InternetUA, как украинский рынок электронной коммерции пережил 2014 год.

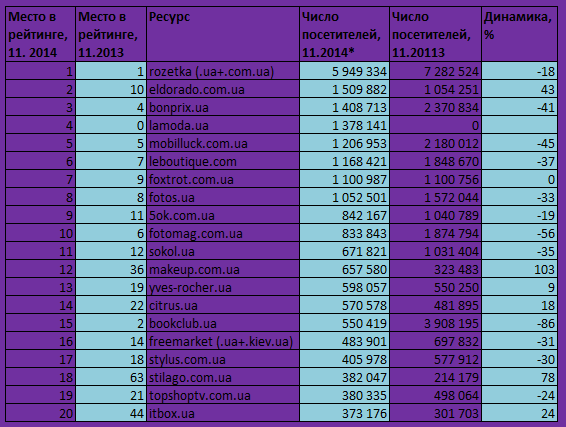

По данным Factum Group, безусловным лидером по посещаемости остается интернет-магазин Rozetka. Его сайт в ноябре посетили почти 6 млн интернет-пользователей или 31% всей онлайн-аудитории Украины. В пятерку лидеров украинских интернет-магазинов также вошли eldorado.com.ua, bonprix.ua, lamoda.ua и mobilluck.com.ua. Вышедший на украинский рынок в начале этого года онлайн-ритейлер Lamoda в ноябре уже поднялся на 4-ю позицию рейтинга.

Топ-20 наиболее посещаемых украинских интернет-магазинов

*Без учета Крыма за 11.2014.

Источник: Factum Group

Интернет-магазины не светят свою конверсию. Усредненные показатели по рынку - 1-2%. Т.е. один-два из ста посетителей сайта оформляют заказ. Основываясь на эти цифрах, можно предположить, что крупнейшие интернет-магазины получают от четырех до шестидесяти тысяч заказов в месяц.

Отрицательная динамика посещаемости большинства участников рейтинга связана с исключением из расчетов Крыма, падением трафика с юго-востока, сниженим покупательской способности. Мы уже писали, что около 17% трафика e-commerce лишился из-за аннексии Крыма и войны на юго-востоке Украины.

Все эти факторы отразятся на снижении динамики оборота рынка. 2013 год отечественный e-сommerce завершил с оборотом в 2 млрд долларов. По предварительным оценкам экспертов и участников рынка, в 2014-м впервые за годы развития рынок просядет на 30-40% в долларах. И продемонстрирует в лучшем случае 30% рост в гривне.

Источник: по данным Morgan Stanley Research, Fintime, InMind, ИнАУ

Источник: по данным Morgan Stanley Research, Fintime, InMind, ИнАУ

По словам опрошенных InternetUA участников рынка, средний чек в гривне у них вырос на 10-40%. У многих наблюдалась миграция покупателей в более низкие ценовые сегменты. Главный удар интернет-магазинам «нанесли» скачки курса доллара, «благодаря» которым в пиковые периоды маржинальность снижалась практически до нуля.

Cпикеры InternetUA проанализировали факторы, повлиявшие на динамику их показателей. Рассказали о перспективных на падающем рынке нишах, путях развития. А также предположили, сколько нужно денег, чтобы дотянуться до уровня «Розетки».

Какие ключевые факторы повлияли на динамику рынка в 2014 году?

Дмитрий Латанский, руководитель надежного интернет-магазина Repka.UA:

- По нашим оценкам, в этом году рынок просядет на 30-40% в долларах. Причины очевидные – выход из рынка трех регионов, рост курса доллара, что привело к фактическому обеднению населения в 2 раза. Пока я не вижу предпосылок к росту рынка в 2015 году. Думаю, будет хорошо, если он останется на том же уровне. Незначительный рост на 10-15% возможен только при условии стабилизации ситуации в стране и пересчета зарплат в некоторых отраслях.

К второстепенным факторам, которые не зависят от кризиса, я бы добавил отсутствие квалифицированного персонала. Многих профессий, которые требуются для работы в интернет-магазинах, еще 2-3 года назад попросту не существовало. Естественно, на рынке наблюдается высокий спрос на квалифицированные кадры и, думаю, в ближайшие годы он сохранится.

Еще одним фактором, который несомненно тормозит развитие рынка, является разнородный состав участников. На украинском рынке e-commerce есть несколько тысяч действующих интернет-магазинов. И это очень разные магазины. В этом множестве и признанные лидеры рынка с многолетним стажем работы, которые дорожат своей репутацией, и стихийно созданные, с низким качеством обслуживания . Вот и получается, что пару раз нарвавшись на плохое обслуживание в подобных магазинах-однодневках, люди перестают доверять интернет-магазинам в принципе. Хорошо бы эти понятия разделить.

Евгений Лиходед, начальник отдела розничной торговли YvesRocher:

- Ключевые факторы, повлиявшие на динамику рынка электронной торговли, – девальвация гривны и война. На фоне этих проблем все остальные – лишь мелкие неурядицы. Из зоны АТО еще продолжают поступать заказы. Но у нас нет физической возможности доставить туда товар, «Новая почта» приостановила поставки на захваченные боевиками территории.

В зоне АТО мы потеряли около 10% оборота. Эти потери компенсировали за счет более качественной работы с другими регионами.

Денис Поздняков, гендиректор национальной сети по продаже мобильной и цифровой техники «Территория Твоей Техники» (интернет-магазин ttt.ua):

- Скачки доллара полностью нивелировали ценовое конкурентное преимущество интернет-магазинов. Выгоднее было покупать в оффлайне. Крупные интернет-магазины еще могли сдерживать цены, потому что работают по своим контрактам, все остальные просто «вылетали в трубу».

Мы продолжаем работать в Крыму. Конкурентная среда там практически отсутствует. Кто остался на полуострове, сейчас работают достаточно успешно. В отличие от Крыма на юго-востоке ситуация очень сложная. Правил нет. После того, как вооруженные люди стали конфисковывать наше имущество под предлогом того, что им нужна мобильная связь, мы приняли решение прекратить работу в зоне АТО. На территориях, которые находятся под контролем украинской власти, мы продолжаем работать достаточно успешно. Конкурентная среда там снизилась.

Евгений Мусиенко, основатель, гендиректор компании «Турум-Бурум»:

-Во-первых, колебания курса доллара. В результате некоторые ниши существенно просели. Например, продажи мобильных телефонов, где и до кризиса была минимальная маржинальность. Малейший же скачок курса убивал всю маржу, а то и уводил в минус.

Во-вторых, в течение года наблюдалось несколько периодов «замораживания» покупательской активности, связанных с политической неопределенностью. Весной, перед президентскими и парламентскими выборами многие потребители тратили деньги преимущественно на товары первой необходимости.

В-третьих, украинские покупатели стали переключаться на иностранные интернет-магазины. В этом году наблюдался боле активный рост покупок с китайских, американских сайтов. По моим наблюдениям, на 30-50% за год. В итоге произошло проседание или не полный рост некоторых категорий товаров отечественных онлайн-магазинов.

Александр Романишин, ассоциированный директоротдела консультационных услуг по сопровождению сделок EY Ukraine:

- Два основных фактора, влияющих на рост онлайн-продаж, – уровень проникновения интернета и наличие логистической инфраструктуры, являющейся неким скелетом для развития электронной торговли.

Точные данные нашего исследования рынка e-commerce за 2014 год, думаю, мы сможем озвучить к февралю 2015 года. В целом же онлайн-продажи – колоссальнейшая ниша в Украине. Для сравнения: оборот украинского онлайн-ритейла как минимум в два раза меньше польского, превысившего в 2013 году 3 млрд евро. Цифры «говорят» о потенциале роста отечественного рынка. Электронная коммерция в Украине находится на этапе становления, потому участникам стоит использовать возможности для развития, особенно с учетом все большей заинтересованности потребителей в онлайн-покупках.

Яна Зубарь, директор Ukrainian Retail Association:

- Динамика e-commerce обусловлена тем, что рынок еще не насыщен и некоторые игроки растут более быстрыми темпами, чем сам рынок. Безусловным драйвером рынка по-прежнему можно считать интернет-магазин Rozetka.ua, который еще в прошлом году на выставке e-expo (состоялась 31 октября 2013 года) начал заявлять о себе как о площадке маркетплейс.

На рост рынка электронной торговли также влияет всемирный тренд мультиканального ритейла. Все больше предпринимателей, имея традиционный канал продаж оффлайн, открывают представительства в интернете.

На сколько у вас вырос средний чек в гривне?

Дмитрий Покотило, сооснователь, директор Fotos.ua:

- Средний чек в гривне у нас вырос незначительно – до 10%.

Покупатели стали отдавать предпочтение недорогим товарам. В товарных категориях существенных скачков не наблюдали.

Единственное, могу выделить, что большим спросом у нас стали пользоваться мультиварки и товары для выживания - ножи, фонари, палатки и т.п. Мы по мере возможности расширяли ассортимент наиболее востребованных товаров.

Дмитрий Латанский: В нашем магазине он вырос на 20% в гривне. При этом нужно учитывать, что за этот год мы ввели много товаров, средняя стоимость которых значительно ниже, чем у тех товаров, которые мы продавали в предыдущие годы. Не стоит также забывать о скачке курса, который сильно искажает все расчеты в гривне.

Денис Поздняков: Средний чек в гривне у нас вырос на 30-40%. Рост, в основном, обусловлен скачками курса доллара. Цены на товары, которые были у нас на складе, старались не пересматривать. Все остальные из-за постоянного роста закупочной стоимости приходилось переоценивать.

Наш интернет-магазин ежемесячно прирастает, демонстрирует показатели выше запланированных. Онлайн-площадки без собственных складов товара намного больше подвержены ценовым колебаниям. Благодаря нашим товарным запасам мы можем проводить акции на товары, которые в базе числятся по старой стоимости.

Мы наблюдали всплеск покупательской активности во время скачков курса. Потребители, подверженные курсовой панике, массово бежали избавляться от гривны. Так как валюту купить сложно, вкладывали деньги в товар, зачастую в не самый дешевый. Такие всплески у нас были в ноябре, сентябре, августе.

Евгений Лиходед: Повышение среднего чека и оборота в целом частично связано с повышением цен. Мы долго держали их на одном уровне. Но «благодаря» скачкам курса доллара были вынуждены поднять цены в среднем на 20%. В целом же за год оборот нашего интернет-канала прирос больше, чем на 20%. Произошло перераспределение с более дешевых продуктов на более дорогие, так как в каждой товарной категории у нас есть недорогие стартовые продукты, которые мы используем для привлечения потребителя к бренду.

Василий Шургот, начальник отдела недвижимости и развития компании «Фокстрот. Техника для дома» (интернет-магазин foxtrot.com.ua):

- Оборот в гривне у нас вырос. На сколько, не могу сказать.

В целом доля интернет-канала в общем объеме продаж у нас растет.

Увеличивается доля цифры (планшеты, смартфоны) и мелкой бытовой техники, которая функционально обновляется.

Какие ценовые и товарные категории были драйвером продаж в этом году, могут стать в следующем? Какие просели?

Дмитрий Латанский: Просели абсолютно все группы. Был всплеск на ситуативные (сезонные) группы товаров. Хорошо продавались обогреватели осенью, бойлеры - летом, когда было повсеместное отключение горячей воды. Сохраняется спрос на бытовую технику, люди стараются вложить стремительно обесценивающиеся деньги максимально рационально и практично.

Евгений Лиходед: В этом году у нас приросли три основных направления: продукты для ухода за кожей, волос и косметика. Это более дорогие и премиальные категории. В стагнации как в интернет-продажах, так и в традиционной рознице - гигиена. Даже с учетом повышения цен эта категория не показала роста.

Евгений Мусиенко: В этом году наблюдалось колоссальное проседание е-коммерс туризма. Были периоды, когда он просто замерзал из-за скачков курса. Хотя в будущем, думаю, у этой ниши большой потенциал.

Я верю в потенциал категорий второго эшелона - продуктов питания, детских товаров. На насыщающемся рынке будут расти более «сложные» для торговли категории, требующие правильного интернет-маркетинга. Например, чтобы продавать мобильные телефоны, нужно просто собрать модели и выложить их. А чтобы продавать одежду, требуется детально разбираться в моделях, размерах и т.д. Сейчас появляются предприниматели, готовые более глубоко погружаться в тему.

Яна Зубарь: По прежнему, в топ-3 категорий по продажам входят БТиЭ, одежда, обувь и аксессуары, строительные материалы. Можно предположить, что в будущем году они будут только наращивать свою долю.

Александр Романишин: Заметно расширяется ассортимент покупок онлайн, а магазины предлагают все более широкий ассортимент товаров. Группы товаров, которые активнее всего покупают в сети украинские пользователи: электроника, одежда, косметика, парфюмерия, украшения, аксессуары и подарки. В мире же самая большая доля продаж, которая приходится на онлайн, наблюдается в секторах медиа, спортивных товаров (около 33%), электроники (около 24%), мебели (около 15%). Несколько реже в сети покупают одежду, средства личного ухода, еду и напитки. В долгосрочной перспективе по всем категориям розницы Business Insider прогнозирует неизбежное увеличение доли онлайн-продаж.

Какова эффективность участия отечественных интернет-магазинов в трендовых в этом году акциях «Черная пятница», «Покупай украинское»?

Дмитрий Латанский: Мы не присоединялись к этим акциям. Во-первых, мы устраиваем для подписчиков нашей рассылки подобные акции еженедельно, во-вторых, просто не хватило ресурса и времени для того, чтобы провести качественно и на должном уровне подобную активность. Что касается украинских производителей, к сожалению, на сегодняшний день существует довольно мало украинских товаров, которые бы пересекались с нашим ассортиментом.

Евгений Мусиенко: Рекордсменами «Черной пятницы» в этом году стали китайцы. Нашим магазинам важно учитывать риск «обратного эффекта» - можно приучить покупателей ждать акций и очень сильно снизить покупательскую активность в предраспродажный период. Я считаю, что умение работать с акциями – залог того, что е-коммерс вообще выживет. Раньше мы не умели плотно считать каждого клиента – выставляли скидки на определенную группу товаров. На растущем рынке это работало. Сейчас же, когда ожидается проседание, нужно пересмотреть акционную политику, программы лояльности.

Какой сегодня более перспективный путь развития интернет-магазина: нишевой лидер или гипермаркет? Какой ориентировочный объем инвестиций нужен, чтобы дотянуться до уровня «Розетки»?

Дмитрий Латанский: На самом деле и тот, и другой путь развития имеет право на жизнь, иначе существовал бы какой-то один вид магазинов. При выборе этого пути важно понимать, что нишевый лидер - это в первую очередь суперпрофессионал. Как показывает опыт, с приходом крупных магазинов в ту или иную отрасль, рынок сильно перераспределяется. В такой ситуации можно противостоять и выдерживать конкуренцию с крупными игроками только качеством, сервисом, экспертизой.

Просто торговать одной группой и называться нишевым лидером недостаточно. Нужно быть магазином, которому люди доверяют. К такому магазину идут не столько за ценой, сколько за определенным уровнем сервиса, который тяжело скопировать на масштабе.

Об инвестициях вопрос непростой. Если говорить о «Розетке», я бы оценивал объем инвестиций не менее, чем 15-20 млн. долларов. При этом одних инвестиций все-таки недостаточно. Чтобы эффективно использовать инвестиции, нужны люди, которые умеют ими управлять - высококвалифицированные специалисты, и несколько лет для развития. А также уникальные технологии, которые трудно купить. Поэтому многое нужно создавать самостоятельно.

По поводу динамики роста числа интернет-магазинов. Если речь идет о крупных магазинах – полноценных торговых компаниях, где работает несколько десятков человек, то их число практически не изменилось - можно посчитать по пальцам. А если называть интернет-магазином любого начинающего предпринимателя или домохозяйку со страницей в социальной сети, то таких около 10 тысяч. Как говорил один мой знакомый, «интернет-магазины, они как звезды, одни зажигаются, другие гаснут». Такая ситуация сохраняется последние несколько лет. Я думаю, что она и дальше будет такой, потому что у людей бытует мнение, что интернет-магазин – это просто.

Евгений Мусиенко: Я не прогнозирую пополнения числа всеукраинских гипермаркетов. Сейчас выходить на этот рынок неразумно – в кризис намного сложнее запускать широчайший ассортимент, вкладывать в его маркетинговое продвижение. Планка входа в рынок с каждым годом повышается. Для гипермаркета сумма инвестиций уже перешагнула 1 млн долларов – это затраты, которые может понести проект до точки операционной безубыточности. Возможно увеличение количества региональных гипермаркетов. Местные потребители могут больше доверять локальным игрокам, чем всеукраинским.

Вероятно, будет прирост нишевых магазинов за счет тех предпринимателей, которые сокращают свои издержки, закрывают часть розничных точек, пытаются подключиться к онлайн-продажам. Затраты до точки операционной безубыточности для нишевого регионального интернет-магазина – 50-100 тыс долларов, всеукраинского – около 200 тыс долларов.

В этом году в тренде был запуск мобильных версий сайтов интернет-магазинов. Можно ли уже говорить о реальном росте продаж через этот канал? Или пока мобильные устройства преимущественно выполняют маркетинговые задачи?

Дмитрий Покотило: Мы запустили мобильную версию сайта. Однако пока конверсия с мобильных устройств в 3-5 раз ниже, чем со стационарных.

Дмитрий Латанский: Да, мы наблюдаем в течение последних нескольких лет рост мобильного трафика, но говорить о каких-либо серьезных продажах пока не приходится, просто потому, что у нас в стране еще нет нормального мобильного интернета. На сегодняшний день процент продаж с мобильных устройств у нас незначительный. Полноценную мобильную версию мы планируем запустить во второй половине 2015 года. Думаю, примерно в это же время украинским пользователям станет доступен нормальный мобильный интернет.

Евгений Лиходед: Пока у нас нет мобильной версии сайта. Планируем ее запустить в 2015 году. Основная цель запуска – создание более современной системы лояльности без пластиковых карт. Сейчас у нас три базы клиентов – оффлайн, онлайн и дистанционных продаж. В каждом канале своя система лояльности. Благодаря мобильному приложению мы хотим свести базы воедино и начислять бонусы за общие покупки бренда. Запуск возможности покупки через приложение, думаю, станет нашим следующим шагом.

Денис Поздняков: Мобильную версию мы планируем запустить в начале следующего года.

Евгений Мусиенко: Насколько мне известно, пока 10% от общего объема продаж - потолок. Я не верю, что в ближайшие несколько лет доля продаж с мобильных устройств достигнет 40-50%. Но у мобильных версий сайтов большой потенциал. Многие уже сейчас пытаются застолбить себя места, изучают специфику продаж с мобильных устройств.

Во что будете/посоветуете инвестировать интернет-магазинам в 2015 году?

Дмитрий Латанский: Мы планируем продолжить расширение ассортимента товаров, будем инвестировать в автоматизацию бизнес-процессов, снижать затраты на обработку одного заказа (заказов), улучшать контент на нашем сайте. Возможно, займемся редизайном. А также думаем над программой лояльности и созданием новых сервисов для наших покупателей таких как, например, страхование.

Василий Шургот: Планируем развивать гибридный формат – сеть небольших (до 100 кв. м) магазинов, совмещающих обслуживание клиентов в онлайн - и в оффлайн-канале. У нас уже есть два действующих гибридных магазина. С таким форматом мы заходим в небольшие города (20-30 тыс+), где большие точки открывать затратно, а такие небольшие магазины себя окупают.

Яна Зубарь: В канал продаж для коммуникации с потребителем, ведь потребителю зачастую все равно, где покупать. Главное - сервис и качество обслуживания, ну и цена, конечно же.

Евгений Мусиенко: В знания – в обучение персонала. Скачки рынка требуют определенных качественных изменений. Это некий вызов. Продвижение по принципу «давайте больше денег ввалим в рекламу, и все будет хорошо» сегодня вряд ли эффективно. Важно научатся оптимизировать затраты, внедрять более качественный, точечный маркетинг, переходить к более плотному удержанию клиента, пониманию его потребностей и т.п.

Опрошенные спикеры полагают: для удержания своих позиций в дальнейшем интернет-магазинам придется по «завету» известного персонажа «бежать со всех ног, чтобы только остаться на том же месте, а чтобы попасть в другое место - бежать вдвое быстрее». Им предстоит не только количественный, но и качественный рывок.