Взгляд IT-компаний на налоговую реформу

В канун Нового года были внесены существенные изменения в Налоговый кодекс Украины – запущена так называемая налоговая реформа. Уже спустя месяц физические лица предприниматели, средние и крупные компании, в том числе и телеком-рынка, вместо обещанного «покращення» стали сталкиваться с целым рядом проблем. Это утверждают участники недавно прошедших круглых столов и конгрессов: народные депутаты, представители профильных ассоциаций, эксперты и бизнесмены. Они предлагают Кабмину свое видение решения проблем, «свалившихся» на бизнес.

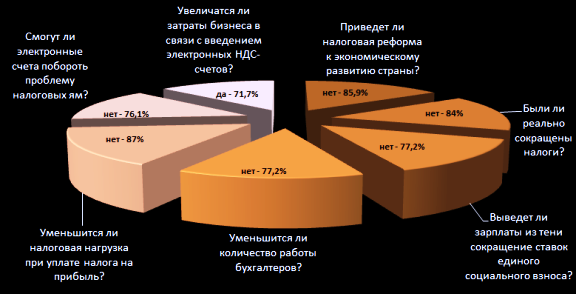

По данным опроса Ассоциации юристов Украины, почти 86% респондентов считают, что налоговая реформа не приведет к экономическому развитию страны.

В опросе приняли участие 92 юриста. Источник: Ассоциации юристов Украины.

Реализация декларируемых целей налоговой реформы - уменьшение количества налогов, вывод зарплат из тени, улучшение инвестиционного климата, пока вызывают лишь скептические замечания экспертов.

Состоялось ли обещанное сокращение налогов с 22-х до 9-ти, в ходе круглого стола «Налоговая реформа: будут ли достигнуты цели» рассказала эксперт Комитета Ассоциации юристов Украины по налогообложению, директор аудиторской компании «Систем аудит кепитал» Наталья Куриленко:

- С 1 января 2015 года, согласно 9 и 10 статьям Налогового кодекса, в Украине действует 11 налогов. Названий налогов у нас действительно стало в два раза меньше. Однако почему-то в перечень налогов не включен военный сбор. Хотя его действие не только продолжено, но и значительно расширен перечень объектов налогообложения (в него включены и ФЛП, многие предприниматели сферы ИКТ регистрируются как ФЛП – InternetUA). Также под одним названием были объединены различные налоги. К примеру, "рентная плата" включает плату за пользование недрами, сбор за пользование радиочастотным ресурсом, сбор за специальное пользование лесными ресурсами, рентную плата за транспортировку нефти.

Всего по факту имеем 20 налогов. О каком же сокращении с 22 до 11 идет речь? Фактически налоговое бремя остается прежним. Я считаю это «очковтирательством».

Эксперт отметила только один плюс для торговцев (в том числе и интернет-магазинов): отменена плата за торговый патент. Зато е-маркетам преподнесли другой «подарок» - их обязали внедрить кассовые аппараты. Недавно мы писали, с какими сложностями уже сталкиваются интернет-магазины при запуске РРО.

По словам постоянно общающихся с бизнесменами депутатов и представителей профильных ассоциаций, бухгалтерам стало сложнее работать, нагрузка на бизнес при сокращении налогов, наоборот, возросла.

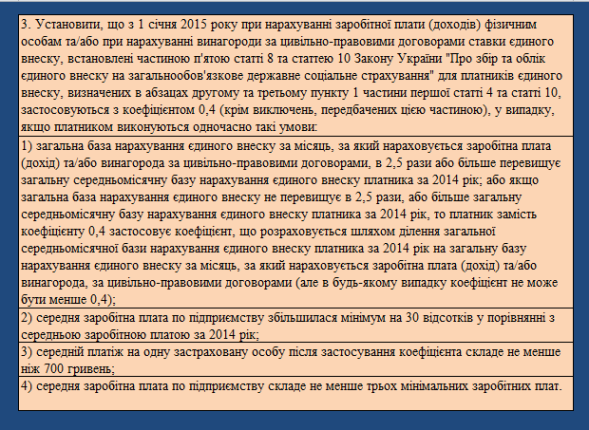

Ключевые изменения Налогового кодекса коснулись единого социального взноса (ЕСВ). Ради вывода заработных плат из тени ставку ЕСВ снизили с 41% до 16,4%. Но не для всех. Чтобы воспользоваться понижающим коэффициентом предприятию необходимо выполнить целый ряд условий, среди которых увеличение средней заработной платы на предприятии на 30%, увеличение общей базы для начисления ЕСВ за месяц в 2,5 раза, выплата средней зарплаты по компании в размере 3 минимальных зарплат.

Полный перечень условий - в заключительных и переходных положениях Закона "О внесении изменений в некоторые законодательные акты Украины относительно реформирования общеобязательного государственного социального страхования и легализации фонда оплаты труда".

Однако, по словам депутатов и экспертов, пока понижающий коэффициент смогло применить крайне незначительное число предприятий.

«Одним из условий снижения ставки ЕСВ является начисление средней зарплаты по предприятию на уровне не менее трех минимальных зарплат - 3654 грн. по состоянию на 01.01.2015 года. По данным Госслужбы статистики, за январь-ноябрь 2014 года среднемесячная зарплата по Украине составляла 3439 грн. Многие лица, работающие в сфере торговли имеют заработную плату меньше 3654 грн. Поэтому работодатели не имеют возможности наращивать фонд оплаты труда», - подчеркнул Андрей Журжий, народный депутат, первый заместитель председателя Комитета Верховной Рады по вопросам налоговой и таможенной политики.

«В малом и среднем бизнесе почти нет предприятий, которые могли бы себе позволить воспользоваться коэффициентом 0,4», - считает Оксана Продан, народный депутат, член Комитета Верховной Рады Украины по вопросам налоговой и таможенной политики.

«Я сейчас очень часто общаюсь с бухгалтерами. Они сравнили новую систему ЕСВ и единый налог. Сделали заключение: единый налог, даже 4% (наивысшая ставка для ФЛП третьей группы - InternetUA), платить выгоднее, чем ЕСВ по каким-либо понижающим коэффициентам, - рассказывает Елена Макеева, вице-президент Совета независимых бухгалтеров и аудиторов. – Поэтому какая-либо реформа, касающаяся ЕСВ, будет неэффективной. Я считаю, что система ЕСВ себя давно изжила. Ее нужно ликвидировать».

Сократить ставку ЕСВ не могут и крупные компании. «Средний и крупный бизнес, с которым мы работаем, сегодня не может использовать механизм уменьшения ЕСВ. Потому что эти предприятия и ранее платили белую зарплату», - рассказывает Владимир Ващенко, партнер VBPartners. У них нет возможности увеличить фонд оплаты труда на 30%.

«На последней нашей встрече с представителями польских компаний, работающих в Украине, мы спросили: воспользовался ли кто-то из них пониженной ставкой? Только два руководителя из 60-ти сказали, что им это удалось. Тогда как все 60 предприятий не имеют теневых зарплат, выплачивают высокие зарплаты», - говорит Лариса Врублевская, председатель Комитета по вопросам налоговой и таможенной политики Польско-Украинской хозяйственной палаты.

По словам экспертов, «снижение» налоговой нагрузки уже приводит к тому, что бизнес готовится мигрировать за рубеж. Особенно «легки на подъем» IT-компании. «Инвесторы уже «пачками» уходят из Украины. Несут немалые потери, но уходят, - подчеркивает Александр Шемяткин, партнер ООО «ВТС Консалтинг», адвокат АО «КМ Партнеры». - Внесенные изменения дискредитируют понятие «реформа». Главная проблема, с которой столкнется куратор за выводом зарплат из тени в правительстве, в том, что есть глобальное недоверие к госсистеме среди предпринимателей. Как можно доверять, если практически все льготы, которые принимала ВР, не досуществовали до конца. Сейчас бизнес опасается показывать реальные зарплаты, предполагая, что завтра льготы могут, как обычно, отменить».

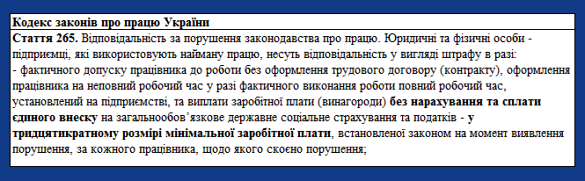

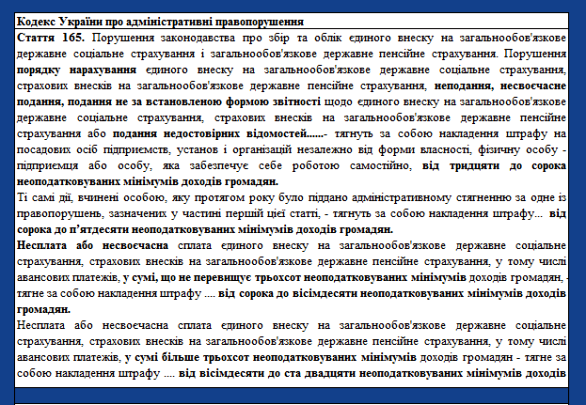

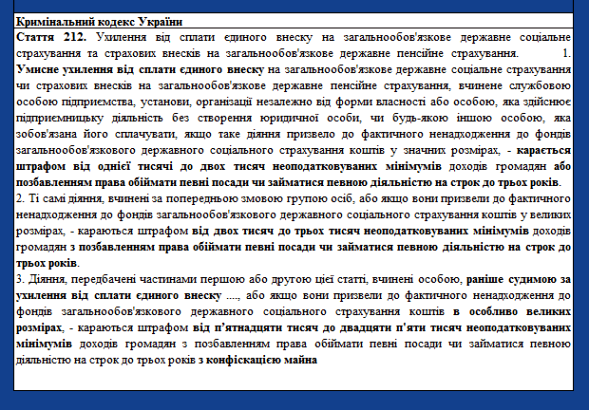

Вместе с тем, в случае нарушения законодательства при уплате ЕСВ с 1 января 2015 года введены жесткие экономические санкции. Увеличены размеры штрафов за нарушение порядка начисления ЕСВ, недостоверные сведения, неуплату или несвоевременную уплату единого взноса и т.д. К примеру, за несоблюдение правил оформления работников предприятиям грозит штраф в размере 36,5 тыс. грн.

Выдержки из законов Украины, касающиеся штрафов.

Также много нареканий экспертов вызвало внедрение электронного администрирования НДС. Мы уже писали, почему система может "задушить" украинский бизнес. «Заявления о том, что не будет вымывания оборотных средств, – миф. Скотское отношение к бухгалтерам как было, так и осталось. Личный кабинет так и не создан. Бухгалтера сидят до ночи, пытаясь получить вытяг из этой системы», - подчеркнул один из экспертов.

Недавно семь представителей ИТ-индустрии предложили предъявить желтую карточку руководителям страны за их бездействие в вопросах реформ. Коллективное обращение подписали Евгений Уткин, основатель и президент KM Core, Евгений Сысоев, инвестор, управляющий партнер AVentures Capital, Дмитрий Лисицкий, инвестор, CEO Allbiz, Катерина Костерева, управляющий партнер группы компаний Terrasoft, Илья Кенигштейн, управляющий партнер Hybrid Capital, Дмитрий Гадомский, адвокат и партнер практики ІТ и медиа-права "Юскутум", Анна Дегтерева, основатель и CEO Happy Farm. Приводим выдержки из обращения, касающиеся легализации зарплат и штрафных санкциях:

- Не секрет, что ни один стартап не берет в штат программистов. Мало того, что за головы наших программистов приходится конкурировать с международными компаниями, что изначально подразумевает высокие зарплаты, ни у кого нет возможности с зарплаты в $3000 заплатить еще $2000 налогов. Фактические все работают либо с СПД или вообще в лучших традициях 90-х - за наличность. Можно много рассуждать на тему того, чем программисты лучше доярок, и как в других странах, но на самом деле все гораздо проще. Можно оставить все как есть - и это означает, что все стартапы будут существовать в тени и не иметь надежды поднять финансирование от приличных иностранных инвесторов. Можно заставить их платить все налоги на фонд заработной платы и работать в белую, что резко снизит их количество и шансы на появление каких-либо новых стартапов. А можно зафиксировать и легализовать существующую фактически ставку налогообложения, и в будущем пожинать в бюджет плоды от динамичного роста индустрии, а не от увеличения налогового давления.

Мы не просим налоговые льготы! Но не секрет, что каждый человек, создавший компанию в Украине, становится автоматически объектом атак разнообразных “рэкетиров в законе”, мытарей и попрошаек: налоговой службы, санэпидемстанции, пожарных, УБЭП, УБОП, налоговой милиции, СБУ. Мы иногда шутим, что спасибо, что хоть ГорОНО не приходит! Каждый предприниматель рискует своими деньгами, временем, нервами своих сотрудников, деньгами своих партнеров, чтобы создать жизнеспособный организм, который будет потом кормить сотрудников и платить налоги стране. Но когда к этому риску добавляется перспектива получения уголовного дела за преступление, которое ты и не думал совершать, то многие предпочитают даже не начинать рисковать. Если мы хотим видеть стабильный поток стартапов, причем не только в технологическом бизнесе, а и вообще развитие мелкого и среднего бизнеса в стране, необходимо защитить ростки будущего бизнеса от многочисленных контролирующих органов. Понятно, что дерегуляция требует изменений в законодательстве и в органах исполнительной власти, но кто мешает уже сейчас презентовать дорожную карту по дерегуляции? Или ее нет?.. Кроме того, для начала хорошим подспорьем была бы горячая линия антикоррупционного бюро, которое бы оперативно сажало вымогателей от власти. Эффект от этого простого хода уже был бы колоссальным.

Искусственно созданный цейтнот

Как принимались скандальные изменения в Налоговый кодекс откровенно рассказал Андрей Журжий, народный депутат, первый заместитель председателя Комитета Верховной Рады по вопросам налоговой и таможенной политики:

- Разработанный в Минфине документ, на мой субъективный взгляд, нельзя было принимать.

Изначально было ясно, что какого-либо улучшения для бизнеса в нем нет. К сожалению, на тот момент в комитете не было политической воли. Не нужно было оглядываться на Кабмин, Администрацию президента. Я пробовал вернуть документ. Мы «убили» 6 часов, чтобы выслушать позицию Минфина на наши замечания. Нам дали четко понять: это принципиальная позиция – ничего не изменится. В Минфине документ готовил Денис Александрович Фудашкин. Считаю, пока он будет заниматься налоговой реформой, никаких изменений не будет. Потому что у него исключительно фискальный подход.

Фактически у депутатов не было выбора, их просто «гнали», за пару дней до голосования дали 400 страниц сравнительных таблиц. Депутаты с опытом говорят, что так было всегда: Минфин вносит изменения как можно позже, а депутаты потом счастливы, что им удается отбить несколько нововведений. Все остальные приходится принимать.

Мы должны прийти к тому, что в нашей стране все же будут действовать принцип предсказуемости налогового законодательства. И мы перестанем вносить изменения в Налоговый кодекс за пару дней до нового года. Наверное, не зря в НК указано, что изменения должны вноситься за 6 месяцев. Поэтому уже сегодня можно обращаться в Минфин. Если они хотят внести изменения на 2016 год - пусть предоставят их на рассмотрение ВР хотя бы в апреле. Чтобы депутаты могли их детально проанализировать, обсудить с общественностью. Будет совершенно другое качество документа.

Ликвидация последствий

Ныне депутаты и эксперты разрабатывают новые изменения в Налоговый кодекс, способные нивелировать негативные последствия прежних правок. В конце января в ВР зарегистрирован законопроект №1877 «О внесении изменений в некоторые законодательные акты Украины относительно отмены усиления фискального и административного давления на доходы физических лиц». В нем предлагается отменить или снизить размеры штрафов, указанных выше в этой статье. Соавтор документа - народный депутат, член Комитета Верховной Рады Украины по вопросам налоговой и таможенной политики Оксана Продан рассказала о его целях:

- Принятые изменения, несмотря на задекларированное снижение фискальной нагрузки, не создают условий для детенизации заработной платы, не обеспечивают реального уменьшения размера единого социального взноса, более того - усиливают и фискальное и административное давление на доходы физических лиц и работодателей.

Сегодня важно уменьшить фискальное давление на бизнес, ликвидировать те негативы, которые уже возникли в связи с поспешным принятием изменений к Налоговому кодексу. Важно не допустить еще большей тенизации рынка труда, снизить риски возможного прекращения хозяйственной деятельности малым и средним бизнесом. Иначе вскоре некому будет платить ЕСВ. Сегодня бизнес находит такие схемы, чтобы не платить ЕСВ, что у меня дух захватывает, как можно такое придумать. Но они придумывают. И не потому что «вредные». А потому что у них на самом деле не из чего платить.

В законопроекте предлагается отменить:

- Обязательную уплату минимального страхового взноса субъектами предпринимательской деятельности на общей системе налогообложения даже в периодах, в которых не был получен доход;

- Уплату не менее минимального страхового взноса с заработной платы работников или по гражданско-правовому договору, даже когда доход меньше минимальной заработной платы;

- Увеличение финансовых санкций за нарушение порядка начисления ЕСВ, нарушения при представлении отчетности по ЕСВ, представление недостоверных сведений, неуплату или несвоевременную уплату единого взноса, допуска работника к работе без оформления трудового договора в соответствии с требованиями действующего законодательства и другие нарушения законодательства о труде.

Также в конце января зарегистрирован законопроект № 1863. Его соавтор Андрей Журжий надеется, что документ вскоре будет рассмотрен в ВР. В нем предусмотены изменения, касающиеся применения коэффициента ЕСВ.

- Общая нагрузка на фонд оплаты труда в Украине составляет более 55%, хотя в странах Европы - 36%. Борьба с теневым сектором путем административных мер показала свою неэффективность. Единственным действенным способом борьбы с теневым сектором является устранение причин и условий его существования. Одной из причин ухода экономики в тень является высокая нагрузка на фонд оплаты труда.

Мы предлагаем пересмотреть нагрузку на фонд оплаты труда работодателя путем применения понижающего коэффициента единого социального взноса. Ввести коэффициент 0,4 к размеру единого взноса в 2015 году, и коэффициент 0,6 - в 2016 году. В то же время документ содержит несколько технических предохранителей, которые позволят сохранить уровень поступлений в бюджет от уплаты единого взноса в этом году.

Также в законопроекте предлагается исключить из Закона "О внесении изменений в некоторые законодательные акты Украины относительно реформирования общеобязательного государственного социального страхования и легализации фонда оплаты труда" условия снижения ставки ЕСВ, которые упоминались выше.

Эксперты сошлись во мнении, что общую нагрузку на фонд оплаты труда в перспективе важно снизить до 20%. «Мы пытаемся донести коллегам в парламенте, что общая нагрузка на бизнес на данный этапе не должна превышать 30%», - отметил Андрей Журжий.

Схожие предложения Кабмину и ВР озвучили участники недавно прошедшего Конгресса украинского бизнеса. В мероприятии приняли участие более 750 владельцев и руководителей предприятий и предпринимательских объединений, в том числе и телеком-рынка. В резолюции конгресса подчеркнуто:

Мы требуем в сфере налоговой политики:

1.Отменить принятые в декабре 2014 года законы в сфере налоговой и таможенной политики и социального страхования, нарушающие основные принципы налогового законодательства (ст.4 Налогового Кодекса Украины) и существенно увеличивающие налоговую нагрузку на бизнес, усложняющие администрирование налогов и сборов. В том числе отменить НДС-счета, нормы об увеличении штрафных санкций за нарушения в сфере трудового законодательства и социального страхования; расширение базы налогообложения ЕСВ для предпринимателей и работников, занятых неполный день.

2.Провести правовую экспертизу всех актов действующего налогового законодательства. С участием экспертной среды от бизнеса и общественности разработать в соответствии с принципами римского права налоговую и пенсионную реформы, которые должны способствовать росту деловой активности, развитию малого и среднего бизнеса, стимулированию инвестиций.

3. Внести изменения в Конституцию Украины относительно ограничения доли ВВП, которая перераспределяется через государство (бюджеты всех уровней и обязательные социальные фонды), на уровне 35%, с постепенным уменьшением до 25% ВВП.

4. Восстановить баланс интересов государства и налогоплательщиков: ввести институт налогового омбудсмена; установить персональную юридическую и финансовую ответственность работников налоговых и таможенных органов за вред, причиненный субъектам предпринимательской деятельности; запретить на законодательном уровне уголовное преследование лица за уклонение от уплаты налогов до окончательного согласования налоговых обязательств; лишить Государственную фискальную службу Украины права выдавать обобщающие налоговые консультации без согласования с Общественным советом при ДФС Украины.

5. Максимально стимулировать легализацию доходов граждан и капиталов за счет применения экономических стимулов, в частности, уменьшения нагрузки на фонд оплаты труда. С 2016 года ввести общую ставку НДФЛ на уровне 10% и ЕСВ на уровне 18%. Разрешить частично учитывать взносы на негосударственное пенсионное страхование в уменьшении единого социального взноса. Для целей налогообложения обеспечить учет всех расходов, осуществляемых в рамках предпринимательской деятельности физических лиц - предпринимателей (самозанятых лиц), которые находятся на общей системе налогообложения.

6. Обеспечить сокращение количества и объемов налоговой отчетности.

7. Ввести налоговый компромисс на реалистичных условиях путем изменения принципа, сроков и методов его реализации. В рамках налогового компромисса освободить налогоплательщиков, воспользовавшихся правом на налоговый компромисс, а также их контрагентов, от любой юридической ответственности.

8. Ввести системные меры по стимулированию инновационного развития экономики и повышение инвестиционной привлекательности страны путем предоставления налоговых льгот.

В завершение судья Высшего административного суда Украины Алексей Муравьев подчеркнул: «Надеемся, когда-нибудь в Украине будут вносится изменения в Налоговый кодекс через призму защиты интересов налогоплательщиков. Не может быть богатого государства, богатого бюджета, если бедны налогоплательщики».